Dans l’univers des crypto-actifs, le staking de stablecoins s’impose comme une stratégie naturelle pour générer un revenu passif, tout en limitant l’exposition aux fortes variations de prix typiques du Bitcoin, de l’Ethereum et des autres cryptomonnaies. Attention toutefois en Europe : la réglementation MiCA interdit tout rendement direct sur la détention de stablecoins, ce qui exclut certains mécanismes de staking direct.

Contrairement au staking “classique” des cryptomonnaies Proof of Stake (PoS), qui consiste à bloquer des tokens pour sécuriser un réseau et valider des blocs, le terme « staking de stablecoins » ne se réfère pas en général à la validation des transactions mais simplement aux façons d’investir ces stablecoins pour en tirer un rendement. Ici, vos dépôts en USDC, USDT, DAI ou autres monnaies numériques stables sont utilisés par des plateformes ou protocoles DeFi pour fournir de la liquidité ou financer des prêts. En échange, vous percevez des intérêts.

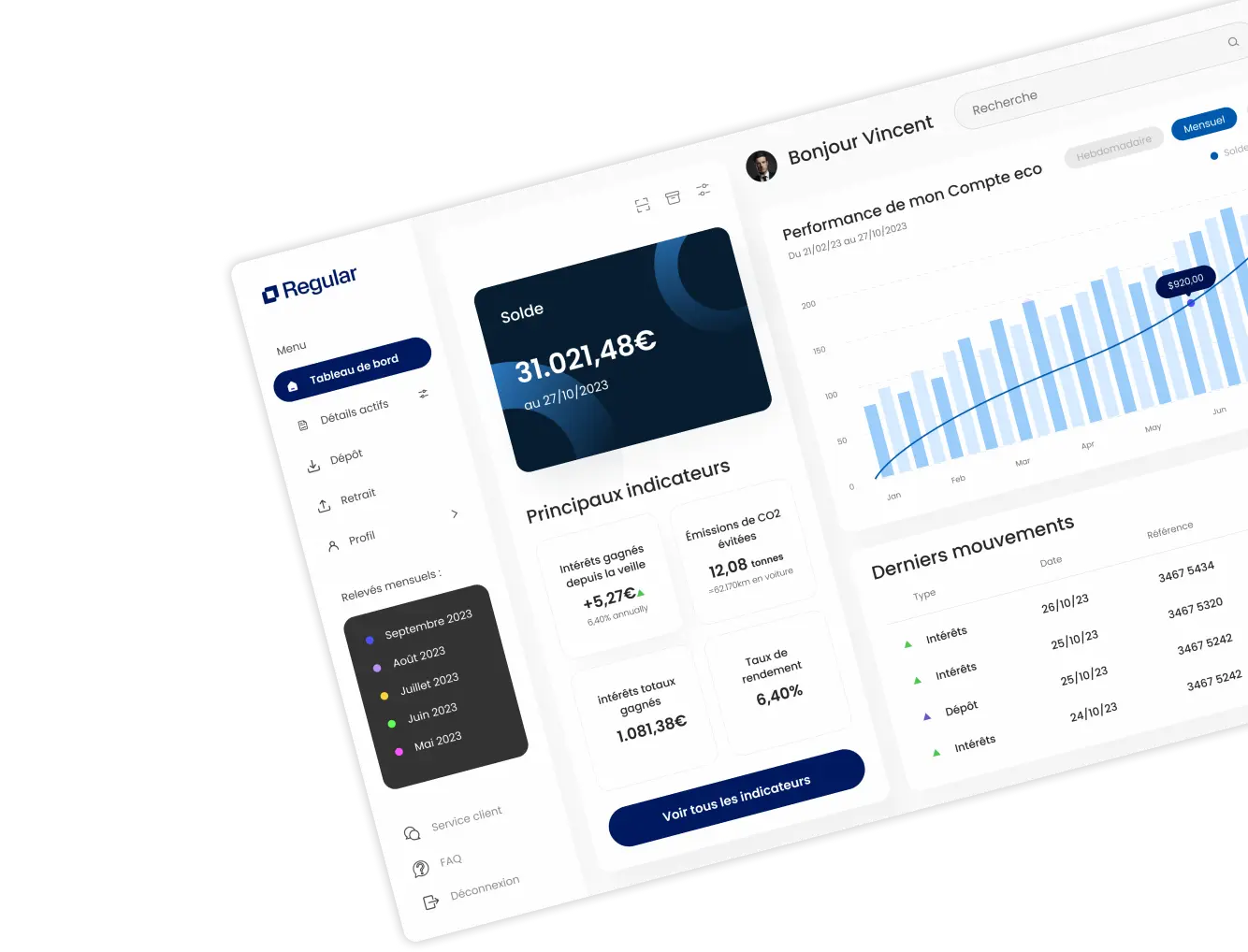

Ce guide signé Regular détaille le fonctionnement du staking de stablecoins, les différents types de plateformes (centralisées ou décentralisées), les fourchettes de rendement réalistes, ainsi que les principaux risques à connaître et les bonnes pratiques à adopter avant de se lancer.

Le résumé de l’article

- Principe : le staking de stablecoins (USDC, USDT, DAI, EUROC…) consiste à déposer ses jetons sur des plateformes CeFi ou des protocoles DeFi qui les utilisent pour prêter ou fournir de la liquidité.

- Différence avec le staking PoS : on ne valide pas des blocs, on perçoit des intérêts issus de l’activité économique (prêts, frais de swap, incentives).

- Rendements indicatifs :

• CeFi : ~2 % à 6 % APY

• DeFi : ~3 % à 10 % APY

• Incitations ponctuelles : parfois >12 % (non garantis, très volatils). - Facteurs clés : demande d’emprunt, profondeur de marché (TVL), programmes d’incentives, frais réseau, contexte macro et réglementaire (MiCA, DORA).

- Risques : contrepartie (faillite, réserves), depeg du stablecoin, failles de smart contracts, manque de liquidité, durcissement réglementaire.

- Bonnes pratiques : diversifier plateformes et stablecoins, vérifier audits et réputation, suivre régulièrement taux et réglementations, conserver une réserve de liquidité disponible.

(Article informatif : pas un conseil en investissement)

Qu’est-ce que le staking de stablecoin ?

Un stablecoin est une cryptomonnaie dont la valeur reste adossée à un actif de référence, comme une monnaie fiduciaire (ex. USDC, USDT, EUROC), ou à un panier d’actifs ou de collatéraux crypto (ex. DAI). Leur objectif est de maintenir une parité stable, en général 1 :1 avec le dollar ou l’euro, ce qui les rend beaucoup moins volatils que la majorité des autres crypto-actifs.

Dans le cadre du staking de stablecoin, on ne “sécurise” pas une blockchain comme dans le staking traditionnel des réseaux Proof of Stake (PoS). Ici, le principe consiste à déposer ses stablecoins sur une plateforme (centralisée ou protocole DeFi) qui va les utiliser pour fournir de la liquidité ou prêter les fonds à d’autres acteurs du marché. En contrepartie, l’utilisateur perçoit un rendement (intérêts ou récompenses) exprimé en APY (Annual Percentage Yield).

Staking natif vs. staking de stablecoin

- Staking natif (PoS) : vos tokens sont bloqués pour participer à la validation des blocs et à la sécurité du réseau. Les récompenses sont versées en tokens natifs (ex. staking d’ETH sur Ethereum).

- Staking de stablecoin : vos dépôts servent à alimenter des prêts ou des pools de liquidité. Vous ne contribuez pas directement à la validation du réseau, mais vous percevez des intérêts issus de l’activité économique (emprunts, frais de transaction, incentives).

Comment fonctionne le staking de stablecoins

Le processus est généralement le même, quel que soit l’intermédiaire choisi :

- Dépôt de stablecoins

Vous transférez des USDC, USDT, DAI, EURC… vers une plateforme centralisée (CeFi) ou vous connectez votre wallet à un protocole DeFi. - Placement des fonds

L’intermédiaire emploie vos dépôts pour des prêts sur-collatéralisés, de la fourniture de liquidité (pools stables), ou d’autres stratégies DeFi encadrées par un smart contract. - Génération d’intérêts

Les emprunteurs paient des intérêts et/ou les DEX reversent des frais de swap. Des incentives (jetons de gouvernance) peuvent s’ajouter selon la période. - Reversement au déposant

Vous percevez vos intérêts (en stablecoin ou en jetons de récompense), de manière flexible (retrait à tout moment) ou avec lock (selon la solution).

- APR (Annual Percentage Rate) : taux annuel simple (sans réinvestissement automatique).

- APY (Annual Percentage Yield) : taux annuel avec intérêts composés (les gains sont réinvestis au fil de l’eau).

À taux nominal égal, l’APY est plus élevé que l’APR si les intérêts sont capitalisés régulièrement. Exemple : un APR de 6 % capitalisé mensuellement donne un APY ≈ 6,17 %.

Étapes du parcours de staking de stablecoin

Rôle : fournir le capital initial.

DeFi : smart contracts, vous gardez vos clés.

Rôle : router les dépôts vers les stratégies.

Sources : intérêts d’emprunt, frais, récompenses.

Liquidité : flexible ou avec période de lock.

Les différentes options de staking de stablecoins

Le staking de stablecoins peut se faire via trois grands modèles, qui diffèrent surtout par le niveau de contrôle sur les fonds et le type de risques encourus.

Plateformes centralisées (CeFi).

Les exchanges ou services de type Binance Earn, Nexo ou l’offre “Earn” de Ledger proposent une expérience clé en main : on dépose ses USDC, USDT ou DAI après un processus KYC et la plateforme redistribue les intérêts. Cette simplicité a un prix : l’utilisateur dépend totalement de la solidité financière de l’opérateur et s’expose à un risque de contrepartie en cas de faillite ou de gel réglementaire. Les rendements en stablecoin se situent en général autour de 2 % à 6 % APY.

Protocoles DeFi.

Des protocoles comme Aave, Compound, Morpho ou Spark permettent de prêter directement ses stablecoins depuis son propre wallet. L’approche est plus transparente et les fonds restent en self-custody, mais elle demande une certaine maîtrise des outils Web3. Les taux sont variables (souvent 3 % à 10 % APY, parfois plus lors d’incitations temporaires) et le principal risque tient aux failles de smart contracts ou aux variations rapides de la demande d’emprunt.

Solutions hybrides et stablecoins “yield-bearing”.

Certaines offres mêlent la simplicité d’une interface grand public et l’accès aux protocoles décentralisés. C’est le cas du partenariat Ledger x Kiln ou de stablecoins comme le sDAI, qui intègrent directement un mécanisme de rémunération basé sur des actifs réels ou des stratégies DeFi. Ces solutions innovantes restent encadrées par des règles spécifiques (parfois proches des titres financiers) et nécessitent de vérifier la conformité réglementaire.

Cadre réglementaire européen : les limites imposées par MiCA

Depuis son entrée en vigueur progressive entre 2024 et 2025, le règlement MiCA (Markets in Crypto-Assets) encadre de façon stricte l’émission et l’usage des stablecoins dans l’Union européenne.

Ce texte introduit une distinction entre :

• EMT (Electronic Money Tokens), adossés à une seule monnaie (euro, dollar, etc.), considérés comme de la monnaie électronique, et

• ART (Asset-Referenced Tokens), adossés à un panier d’actifs (devises multiples, matières premières ou crypto-actifs).

L’un des points clés de MiCA est l’interdiction d’accorder directement un rendement ou des intérêts aux détenteurs de stablecoins régulés (EMT ou ART).

En clair, l’émetteur d’un stablecoin régulé ne peut pas rémunérer la simple détention de ce jeton.

Autrement dit, vous ne pouvez pas “staker” un USDC-like régulé pour percevoir des intérêts, sauf si ces rendements proviennent de mécanismes externes (DeFi, pools de liquidité, lending sur-collatéralisé, etc.) et non de l’émetteur lui-même.

Cette restriction vise à éviter les dérives proches des produits d’épargne ou de placement classiques, soumis à des agréments bancaires spécifiques.

Concrètement :

• Les plateformes CeFi européennes devront revoir leurs offres “Earn” sur stablecoins régulés (USDC, EUROC, etc.).

• Les protocoles DeFi ne sont pas directement visés, mais les rendements offerts devront provenir d’activités économiques réelles (prêts, frais, incentives), pas d’une rémunération automatique de détention.

Pour les utilisateurs, cela signifie que le “staking” de stablecoins repose désormais exclusivement sur des mécanismes externes, transparents et audités. Le rendement simple sur détention d’un jeton (comme un livret d’épargne) est désormais interdit dans l’Union européenne pour les stablecoins régulés.

Tableau récapitulatif des différentes options de staking de stablecoin

| Option | Fourchette de rendement (APY) | Niveau de risque* | Points de vigilance |

|---|---|---|---|

| Plateformes centralisées (CeFi) | 2 % – 6 % | Modéré à élevé (selon la solidité de l’opérateur) | Risque de contrepartie (faillite, gel réglementaire), dépendance totale à la plateforme |

| Protocoles DeFi | 3 % – 10 % (pouvant dépasser 12 % lors d’incentives temporaires) | Variable (principalement technique) | Failles de smart contracts, variation rapide des taux, nécessité d’une bonne gestion du wallet |

| Solutions hybrides / stablecoins “yield-bearing” | 4 % – 9 % | Variable selon l’émetteur et le cadre juridique | Statut réglementaire parfois proche d’un titre financier, fiabilité des contreparties, transparence des réserves |

*Les niveaux de risque sont indicatifs : ils peuvent fortement évoluer en fonction de la plateforme choisie, des conditions de marché et de la qualité des audits.

Combien peut-on espérer gagner ?

Les rendements varient fortement selon le type de solution choisie et la période de marché :

- Plateformes centralisées (CeFi) : en moyenne 2 % à 6 % APY, selon la solidité de l’opérateur et la demande d’emprunt.

- Protocoles DeFi : généralement 3 % à 10 % APY, avec des pics supérieurs lors d’incitations temporaires ou de forte demande de liquidité.

- Incentives ponctuelles : certaines campagnes de « liquidity mining » ou de lancement de protocole peuvent dépasser 12 % APY, mais ces rendements sont extrêmement volatils et de courte durée.

Ces chiffres ne sont que des ordres de grandeur : ils fluctuent en fonction de la demande d’emprunt, de la liquidité totale verrouillée (TVL), des frais de réseau et des incitations proposées par chaque protocole.

Rappel

Les taux de rendement ne sont jamais garantis. Ils peuvent varier rapidement, à la hausse comme à la baisse, en fonction des conditions du marché et des décisions des plateformes ou protocoles.

Facteurs qui influencent les rendements

Demande d’emprunt & profondeur de marché (TVL)

Quand la demande d’emprunt augmente ou que la TVL est faible, les taux montent. À l’inverse, forte TVL et faible demande tirent les rendements vers le bas.

Incitations temporaires (liquidity mining)

Bonus en tokens et programmes de lancement peuvent doper le rendement pour une durée limitée. À la fin de la campagne, les taux reviennent souvent à la normale.

Frais de réseau (gas)

Des frais élevés — surtout en période de congestion — diminuent le rendement net, en particulier pour les petits montants ou les stratégies nécessitant des transactions fréquentes.

Contexte macroéconomique & réglementaire (MiCA, DORA…)

Une hausse des taux « tradi » rend les rendements crypto moins attractifs, et de nouvelles règles peuvent restreindre l’accès ou modifier l’offre/demande, influençant les taux proposés.

Schéma explicatif des risques pouvant influencer le rendement

TVL abondante + faible demande → rendements en baisse.

Effet limité dans le temps : à la fin de la campagne, les rendements retombent.

Impact plus marqué pour les petits dépôts ou les stratégies à transactions fréquentes.

Nouvelles règles ou obligations peuvent restreindre l’accès ou modifier l’offre de services, influençant les taux proposés.

Les risques à connaître

Même si les stablecoins sont conçus pour maintenir une valeur stable, les mécanismes de staking qui génèrent du rendement exposent à plusieurs types de risques.

Les comprendre permet de calibrer correctement son allocation et de choisir les bonnes plateformes.

Risque de contrepartie et de réserves

La stabilité d’un stablecoin dépend de la qualité et de la transparence des réserves de l’émetteur (banques, bons du Trésor, collatéraux crypto).

Un défaut d’audit, une mauvaise gestion ou la faillite d’un acteur centralisé peut bloquer les retraits ou faire chuter la confiance.

Risque de depeg du stablecoin

Un afflux massif de ventes, une crise de confiance ou un problème sur les réserves peut entraîner un écart de prix par rapport à la parité (1 $ ou 1 €).

Le mécanisme d’arbitrage censé ramener le prix à l’équilibre peut prendre du temps ou échouer en période de forte tension.

Risque technique (smart contracts / bugs)

Dans la DeFi, le rendement dépend de contrats intelligents.

Une faille de code, un bug ou une attaque (hack) peut perturber les retraits ou entraîner une perte partielle ou totale des fonds.

Risque de liquidité (retraits massifs, TVL faible)

Un protocole avec une TVL (Total Value Locked) faible ou soumis à un “bank run” peut rendre les retraits difficiles ou coûteux.

Spreads importants et délais inhabituels sont des signaux à surveiller.

Risque réglementaire (changements législatifs)

L’environnement légal évolue rapidement (MiCA, DORA en Europe, nouvelles règles aux États-Unis).

Une plateforme ou un protocole peut être contraint de limiter l’accès ou de modifier ses conditions d’utilisation.

Tableau récapitulatif des principaux risques

| Risque | Comment il survient | Signaux d’alerte | Bonnes pratiques |

|---|---|---|---|

| Contrepartie / réserves | Réserves insuffisantes ou mal gérées, faillite de l’émetteur | Rapports d’audit rares, rumeurs sur la solvabilité | Consulter les attestations officielles, privilégier les émetteurs audités et reconnus |

| Depeg du stablecoin | Crise de confiance ou déséquilibre offre/demande | Écart durable du prix par rapport à la devise de référence | Vérifier régulièrement les cotations sur plusieurs plateformes |

| Technique (smart contracts) | Failles de code, bug ou attaque | Alertes de sécurité, incidents déclarés sur le protocole | Choisir des protocoles audités, suivre les annonces des développeurs |

| Liquidité | Retraits massifs, faible profondeur de marché (TVL faible) | Spreads élevés, délais inhabituels de retrait | Diversifier ses plateformes, surveiller la TVL et le volume d’échanges |

| Réglementaire | Changement de loi ou durcissement réglementaire | Annonces officielles, retrait d’un token d’exchanges | Rester informé des évolutions réglementaires et des communiqués des régulateurs |

Les bonnes pratiques avant de se lancer

Avant de placer des stablecoins en staking, il est essentiel d’adopter quelques réflexes simples :

- Diversifiez vos placements : répartissez vos fonds entre plusieurs plateformes et plusieurs stablecoins pour réduire l’impact d’un incident isolé.

- Contrôlez la solidité des services choisis : privilégiez les protocoles ou intermédiaires disposant d’audits de sécurité, d’un historique transparent et d’une gouvernance claire.

- Surveillez régulièrement les taux et conditions : les rendements annoncés (APY/ APR) peuvent évoluer vite selon la demande d’emprunt, la liquidité disponible ou des incitations ponctuelles.

- Restez attentif aux évolutions réglementaires : des cadres comme MiCA ou DORA peuvent modifier les règles du jeu (accès, reporting, obligations de conformité).

- Gardez une part de liquidités accessible : conservez toujours un montant en stablecoins ou en monnaie fiduciaire disponible rapidement pour faire face à un besoin urgent ou à une tension sur les marchés.

Conclusion

Le staking de stablecoins permet de générer un revenu passif en profitant d’une volatilité bien plus faible que celle des cryptomonnaies classiques.

Qu’il s’agisse de plateformes CeFi ou de protocoles DeFi, les opportunités de rendement (souvent comprises entre 2 % et 10 % APY) attirent de plus en plus d’investisseurs.

Mais ce placement en stablecoin n’est pas dénué de risques : contrepartie, depeg, failles de smart contracts, liquidité ou cadre réglementaire. Avant de vous lancer, vérifiez la fiabilité des protocoles, les audits de sécurité et restez attentif aux évolutions légales.

Clause de non-conseil

Cet article est fourni à titre purement informatif : il ne constitue en aucun cas un conseil en investissement. Chaque décision doit être prise en fonction de votre propre analyse et, si besoin, avec l’appui d’un professionnel qualifié.

FAQ – Staking stablecoin

Quels stablecoins peut-on staker ?

Les plus courants sont USDC, USDT et DAI, parfois EUROC/EURC selon les plateformes. Le “staking” désigne ici le dépôt sur des services de lending ou de liquidité (DeFi/CeFi) ou l’usage de versions à rendement (ex. sDAI). Vérifiez toujours la compatibilité chaîne (Ethereum, L2, BSC…) et la liquidité disponible.

Quel rendement moyen peut-on attendre ?

À titre indicatif : 2 %–6 % APY en CeFi, 3 %–10 % APY en DeFi. Des incentives temporaires peuvent pousser au-delà de 12 %, mais ces hausses sont volatiles et non garanties. Les taux varient selon la demande d’emprunt, la TVL et les programmes de récompenses.

Peut-on retirer ses stablecoins à tout moment ?

Le plus souvent oui sur des offres “flexibles”. Certaines solutions imposent des délais (période de déblocage, files d’attente, fenêtres de retrait) ou des frais. Lisez les conditions du produit (verrouillage, pénalités, horaires de distribution des intérêts) avant de déposer.

Quelles sont les différences entre staking CeFi et DeFi ?

En CeFi, l’opérateur gère la garde et redistribue les intérêts : expérience simple, mais risque de contrepartie et contraintes réglementaires possibles. En DeFi, vous interagissez on-chain via des smart contracts : self-custody, transparence, mais risque technique (bugs, hacks) et taux variables.

Quels sont les risques principaux ?

Contrepartie/réserves (CeFi), depeg du stablecoin, failles de smart contracts (DeFi), liquidité (TVL faible, retraits massifs), et réglementation (restrictions d’accès, déréférencements). Mitigez via diversification, choix de protocoles audités et suivi régulier des annonces.

Quelle fiscalité s’applique en France ?

Le régime dépend du fait générateur et de votre situation. En pratique, la conversion crypto → monnaie fiduciaire peut déclencher l’imposition des plus-values ; les échanges crypto → crypto sont traités différemment. Ce cadre pouvant évoluer, rapprochez-vous d’un professionnel (avocat, expert-comptable).